目次

はじめに

この記事は、タイトルの通り、決算書を見てもほとんど分からない(だけど分かりたいと思っている)人向けのために書いたものです。

前記事、少ない手間で決算書を読めるようになるー概要編

の続きです。

ですから、前記時を前提にしてお読みください。

本記事では、会社にとっての会計の必要性に述べた後、貸借対照表(バランスシート)とはどういうものかに触れています。

次回の記事では損益計算書について触れます。

次記事、少ない手間で決算書を読めるようになるー損益計算書編

を参照してください。

会計は何のためにある?

「どんぶり勘定」で良かった時代

皆さんは、家計簿や小遣い帳を付けてますか。

私は結局付けてません。

切り詰めた生活で、月々の収入、支出はだいたい把握できているので、付けた方が却って手間になるからです。

ところで、「どんぶり勘定」とよく使いますが、昔の職人さんの前掛けの大きなポケットのことを「どんぶり」と言うそうです。

朝、出かけるときにどんぶりにいくらあるかを確認しておく、収入があればそれをどんぶりに入れておく、支払いがあればどんぶりからお金を払う。

そして一日の終わりに、どんぶりにいくらあるかを見れば、いちいち帳面を付けなくても、その日いくら儲かったかを把握できる。

たしか、三代目桂米朝さんの落語でそう聞いた記憶があります。枕だったかもしれません。

ですから以外に合理的で、手間いらずの勘定方式であると。

江戸時代には複式簿記は普及してなかったと思うので、そんなものでよかったのだと思います。

ですが、辞書を引くと、丼勘定とは「無造作」とか「大雑把」なこと、と書かれています。

江戸時代の職人さんだからと言って、200文もらったのに150文で黙ってるとか、100文払うところで130文支払わされるとか、そんな理不尽なことが一般的だったのでしょうか?

江戸時代の職人さんだって、銭の勘定はしっかりしていたと思います。

私には桂米朝さんの話の方が、よほど合点がいきます。

会社にとって会計は必要

どんぶり勘定だと、当然ながら収支の過程は分かりません。

ところが、現代の会社となると、どんぶり勘定というわけにはいきません。

掛けで受け取った代金や、掛けで支払う代金をきちんと管理していなければいけません。

売上を適正に処理してないと、業績を正しく把握できませんし、下手をすると粉飾決算になりかねません。

在庫もいい加減に把握していると会社が傾きます。

借入金や貸出金の把握と、それらの利息計算も必要になってきます。

不動産や株式の評価額も計算しなければなりません。

そして、税金の計算も・・・

複式簿記の必要性

そこで、複式簿記が必要になってきます。(辞書を引くと何だかわからない・・・)

「複式簿記」

すべての取引を、ある勘定の借方と他の勘定の貸方に同じ金額を記入し、貸借平均の原理に基づいて組織的に記録・計算・整理する薄記。(大辞泉)

簡単な例をあげると、100万円借金をすれば手元にあるお金は100万円増えます。

100万円の資産の反対側に100万円の負債が生じているということです。

複式簿記は、何かの金額が増えたら(減ったら)、その反対側で別の何かの金額が増えている(減っている)という原理です。

どんぶり勘定は、お金が増えたり減ったりした結果だけを勘定しますので、その間の過程は分かりません。

複式簿記は、過程もしっかり把握した勘定方式ですね。

決算書に係わる2つの法律:会社法と金融商品取引法

会社法では、計算書類を作成して株主総会で報告することが義務付けられています。

計算書類は株主の配当金を計算するためのものでもあります。

(計算書類→株主用)

金融商品取引法では、財務諸表を作成して有価証券報告書にて報告することが義務付けられています。

有価証券報告書は、投資家に投資判断に有用な情報を開示するものです。

(財務諸表→投資家用)

会社法はすべての会社を対象にした法律です。

金融商品取引法は上場会社を対象にした法律です。

貸借対照表(バランスシート)とは

それでは、貸借対照表をざっくりですが、具体的に見ていきたいと思います。

ここでは、日本基準に従います。

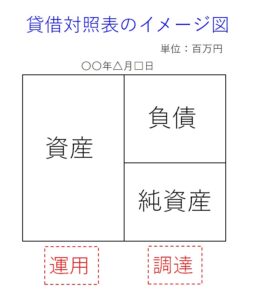

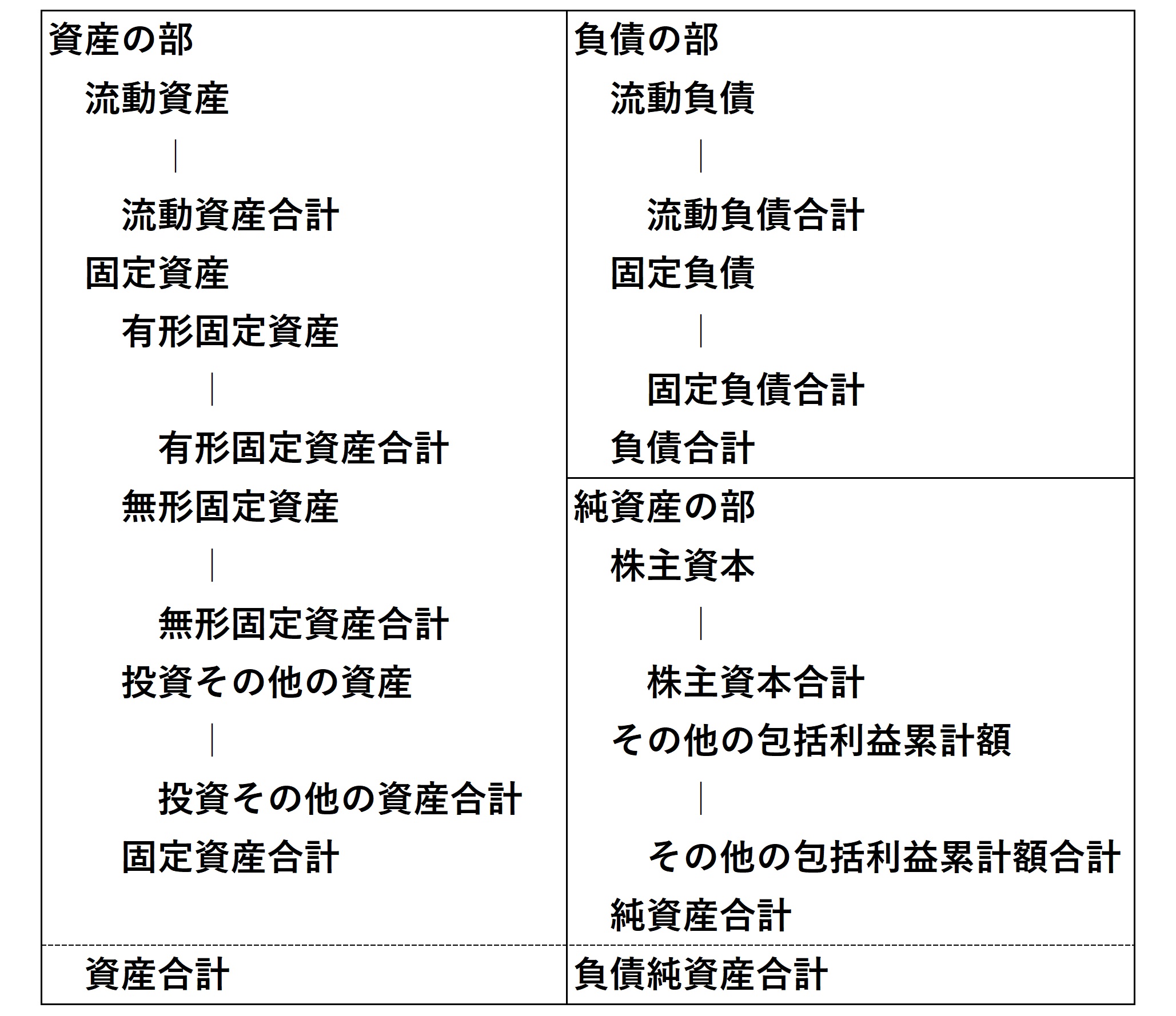

貸借対照表のイメージ図

まず、一番単純なイメージ図を載せます。

貸借対照表で左側を「借方」、右側を「貸方」と言います。

前回の記事「全くの初心者が、決算書を分かるようにするための記事」では、ネットで実際に見る貸借対照表では

-----

資産

負債

純資産

-----

と、縦並びの順で記載していましたが、上図では、左側(借方)に資産を、右側(貸方)に負債、純資産を配置しています。

このように、貸借対照表のイメージ図を表す時、借方が資産、貸方が負債と純資産、となった形式が多いです。

この方が、バランスシートとして分かりやすいからです。

ざっくり言うと

資産は財産ですね。

負債は借金です。

純資産は自己資金です。

貸借対照表の資産は運用面、負債と純資産は調達面

貸借対照表の左側(借方)は運用面、右側(貸方)はそれに対応する調達面と言えます。

運用面で見ると、資産をどのような形で持っているか。

(例えば、現預金、受取手形、売掛金、商品、機械、不動産、株式など。)

調達面で見ると、資金を負債で調達したか、自己資金(純資産)で調達したか。

(例えば、負債には借入金、支払手形、買掛金、社債など、

純資産には資本金、資本剰余金、利益剰余金など。)

貸借対照表のイメージ図・その2

貸借対照表のイメージ図をもう少し詳しくしてみます。

資産の部は流動資産と固定資産に分かれます。

負債の部は流動負債と固定負債に分かれます。

純資産の部は株主資本とその他の包括利益累計額に分かれます。

流動と固定の違いは、

流動は、お金にしやすいもの/すぐにお金で支払わないといけないもの、

固定は、お金になりにくいもの/お金で支払うのにまだ猶予があるもの、

ということです。

1年を境にします(1年基準)。

例えば、長期借入金(固定負債)だったものを、時が過ぎて期限が1年以内になったら、

流動負債に振り替えます(1年内返済予定の長期借入金)。

さらに詳しく、主な項目(勘定科目)について、ざっくり触れておきます。

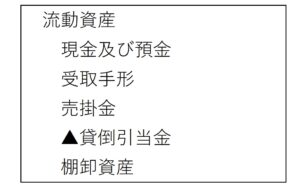

流動資産

「▲」はマイナスを意味します。会計の世界ではこの記号は良く使われます。

貸倒引当金は、受取手形や売掛金に対して、「どうせこれくらいは貸し倒れるだろう。」と、その見積額を計上しておくものです。その分、課税所得が減ります。つまり節税できます。

貸倒引当金は、受取手形や売掛金に対する減算要素なので、資産の部でありながらマイナス計上です。

棚卸資産は在庫のことです。

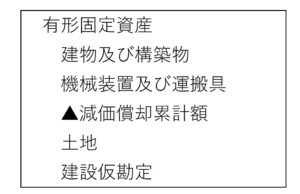

固定資産

有形固定資産

減価償却累計額は、建物や機械などの使用した分だけ価値を減らした累計額です。

車両にしても、使用して年月が経てば、傷みますし価値は減りますよね。

ですので資産の部でありながら、マイナス計上です。

土地は減価償却の対象とはなりません。

建設仮勘定とは、例えば、2年がかりで建物を建設した時に、1年分の支払いを受けた分を計上するのです。

建物はまだ完成してないので建物とはなりませんが、支払を受けた分だけ建設仮勘定として計上するのです。

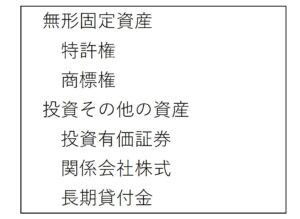

無形固定資産

無形固定資産の代表例としてあげた特許権や商標権は、知的財産権と呼ばれるものです。実用新案権と意匠権も含まれます。

登録しておかないと、他人に権利を奪われる恐れがあるものです。

投資その他の資産

投資その他の資産は、保有している株式や、取引先や子会社に貸し付けている長期の貸付金です。

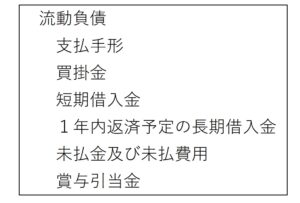

流動負債

買掛金は、本来の営業取引に基づいて発生した債務なのに対して、未払金及び未払費用は、本来の営業取引以外の債務です。

賞与引当金は、賞与の支払いに備えて引き当てておくものです。

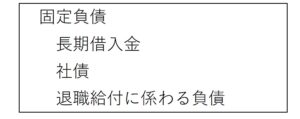

固定負債

長期借入金の主な貸し手は金融機関や企業ですが、

社債の主な貸し手は投資家(社債権者)です。

社債は資本金と違って、償還されます。(返済される。)

退職給付に係わる負債とは、将来の退職金の支払いに備えて引き当てておく負債です。

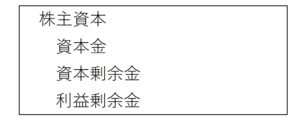

株主資本

出資者からの払込資本は、原則、全額を資本金として計上します。

ところが、現実にはたいていの会社が、払込資本のうち資本金としない分を資本剰余金として計上します。バッファですね。

利益剰余金は、純利益を年々積み上げていったものです。企業努力の結果ですね。

その他の包括利益累計額

その他の包括利益累計額とは、〇〇評価差額金や為替勘定調整勘定など、なんだかんだで増えた純資産の累計額です。

終わりに

本投稿は、「ほとんど初心者が、決算書を少し分かるようにするための投稿」ですので、少しでも役にたってもらえればと思います。

今回は、貸借対照表までで終わりましたので、次は損益計算書について記載しようと思います。![]()