目次

はじめに

少し前の記事で、キャッシュ・フロー計算書がだいたい読めるような記事を投稿しました。

下記のリンクです。

少ない手間で決算書を読めるようになるーキャッシュ・フロー計算書

今回は、キャッシュ・フロー計算書ついて、もう少し内容が分かるような記事を載せたいと思います。

できるだけ分かりやすい記事にしたいと思います。

キャッシュ・フロー計算書の作成方法には直接法と間接法がある

上述の記事でも書いたことですが、キャッシュ・フロー計算書の作成方法には、直接法と間接法の二通りがあります。

で、私の見た限りでは、間接法のものしか見たことがありません。

ということで、主に間接法について書いていきたいと思います。

二通あると書きましたが、投資活動によるキャッシュ・フローと財務活動によるキャッシュ・フローにつきましては、直接法と間接法で違いはありません。同じ内容です。

営業活動によるキャッシュ・フローにつきましては、「小計」より前の部分に違いがあります。

間接法の良いところは、キャッシュ・フロー計算書の良いところと悪いところを、勘定科目ベースで判断できることです。

だから多くの企業が採用しているのではないかと思います。

間接法は、税金等調整前当期純利益から始めて、損益計算書と貸借対照表の金額をベースに、現金にプラスとなる項目、マイナスになる項目を記載します。

キャッシュ・フロー計算書を見るにあたっての前提

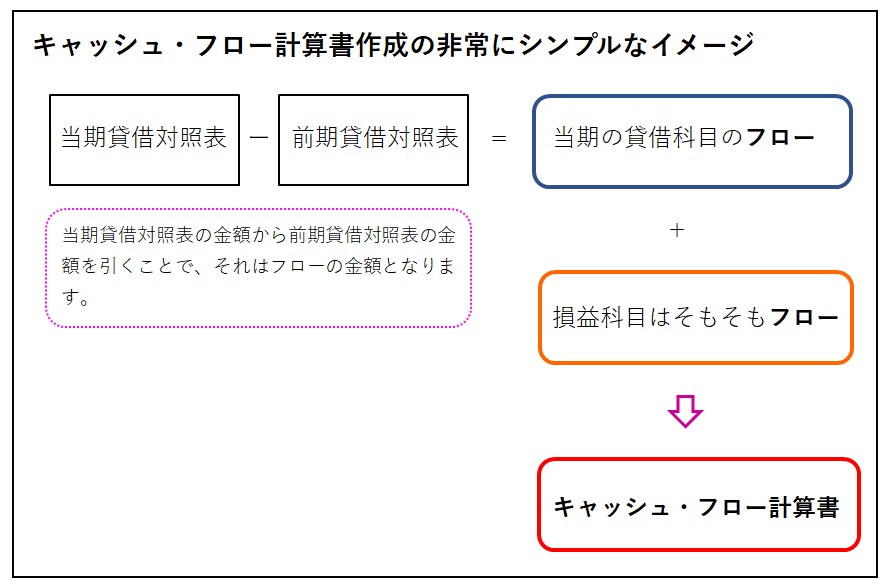

当期と前期の貸借対照表の差額を算出する

貸借対照表はストックです。つまり今までの積み重ねです。

損益計算書はフローです。つまりその期限りの金額です。

キャッシュ・フロー計算書は、その名の通りフローです。

ですから、貸借対照表において、当期と前期の差額を算出してフローにしてやります。

貸借科目の差額(フロー)と損益科目を合わせてキャッシュ・フロー計算書となる

営業活動によるキャッシュ・フローにおいては、損益科目項目と貸借科目項目があります。

投資活動によるキャッシュ・フローにおいては、貸借科目項目のみです。

財務活動によるキャッシュ・フローにおいては、貸借科目項目のみです。

キャッシュ・フロー計算書の各項目を見てみる

決算書を読めるようになるのが主眼なので、参考として大体こんなものだという感じで読んでみてください。

営業活動によるキャッシュ・フローの前置き

税金等調整前当期純利益が一番上にきます。

その次に損益科目がきて、その後に貸借科目と続きます。

でも、この項では説明の都合上、貸借対照表科目を先に述べます。

貸借対照表科目

資産は利益を増加させます。

負債は利益を減少させます。

資産のうち、現金及び現金同等物はキャッシュそのものです。

それでは、キャッシュ・フローにおいて、キャッシュ以外の資産はキャッシュを増加させるのか、減少させるのか、どちらでしょうか。

例えば、棚卸資産(在庫)が増加したら、キャッシュは減ります。お金を払って、在庫を増やすのですから、キャッシュは減ります。

つまり、キャッシュ以外の資産の増加はキャッシュを減少させます。

※キャッシュ・フロー項目としてはマイナス項目です。

例えば、売掛金についても在庫と同じようなことが言えます。

売掛金が増えたら利益は増えます。しかし、キャッシュは増えません。

利益が増えても、キャッシュは増えません。

営業活動によるキャッシュ・フローの最初の項目は「税金等調整前当期純利益」です。

売掛金は税金等調整前当期純利益を増やしたのに、キャッシュは増えてないから、キャッシュ・フローから見ると、マイナス調整項目です。

つまり、キャッシュ以外の資産の増加はキャッシュ・フローを減少させます。

次に、負債はどうでしょうか。

借入金が増加すると、キャッシュは増加します。

つまり、負債の増加はキャッシュを増加させます。

買掛金も同様に、買掛金が増加すると利益は減少しますが、キャッシュは減りません。

買掛金が増えるということは、それだけキャッシュが手元に残っているということなので、キャッシュ・フローは増加すると捉えるのです。

※但し、有利子負債(借入金など)の場合は利息がキャッシュアウトを招きますので、その分のキャッシュが減ります。それは別途「利息の支払額」という項目に計上されます。

損益計算書科目

損益科目についても同じことが言えます。

費用科目は税金等調整前当期純利益を減少させますが、キャッシュが出ていかないので、キャッシュ・フローから見ると、プラスの調整項目です。

実際に出ていくキャッシュは、「小計」以下に記載されます。

収益科目は税金等調整前当期純利益を増やしたのに、キャッシュは増えてないから、キャッシュ・フローから見ると、マイナス調整項目です。

このように、営業活動によるキャッシュ・フローでは、税金等調整前当期純利益からスタートして、キャッシュ以外の資産はマイナスとして、費用はプラスとして、収益はマイナスとして、働きます。

そして、「小計」以下で、実際のキャッシュの出入りを記載します。

ここで、実際のキャッシュ・フロー計算書を含んだ決算短信のリンクを掲載します。

発動機、農機具などで有名なヤンマーです。

以降のキャッシュ・フローの項目は、ヤンマーのキャッシュ・フロー計算書にあわせて、増加・減少を記載しながら記述を続けます。

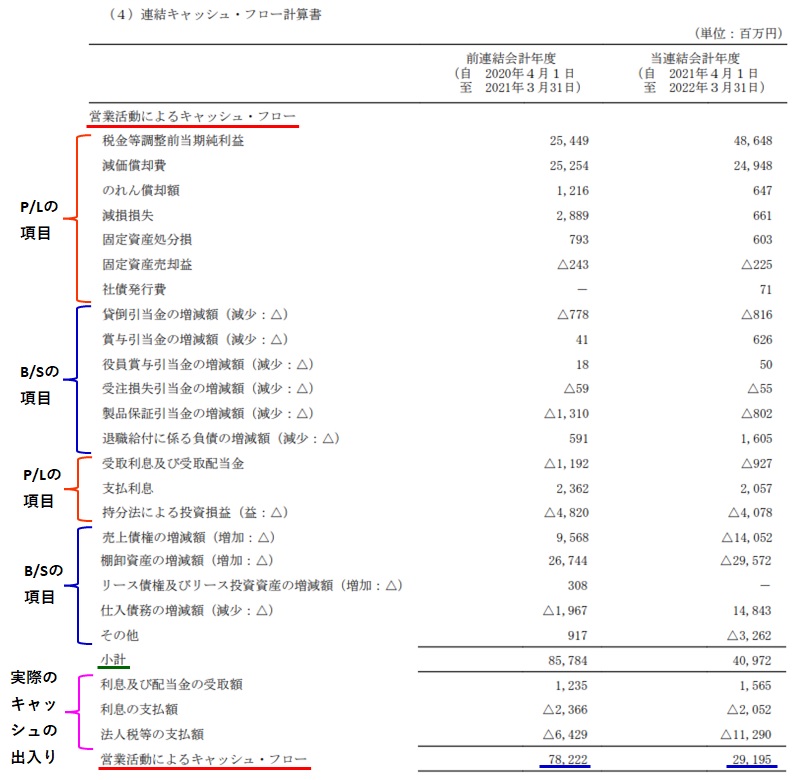

営業活動によるキャッシュ・フローの項目について

営業活動によるキャッシュ・フローは、ヤンマー決算短信の12枚目、ページ数で言うと10ページ目です。

該当箇所を下記に掲載します。

・税金等調整前当期純利益:間接法ではこの項目がスタートです。

・減価償却費:費用です。キャッシュ・フローの大きなプラス項目です。

固定資産を取得すると、キャッシュは出ていきます(投資活動によるキャッシュ・フロー)が、減価償却費は何年かに分けて費用として計上していきます。税法で、大きい金額を一気に費用化(課税所得がどっと減って税金が低くなる)しないようにしています。

・のれん償却額:のれん(無形固定資産)は、会社を買収した時に、買収した企業の時価価値額を上回った部分の金額を償却するものです。費用です。キャッシュにとってプラスになります。

・減損損失:固定資産が減損した場合に計上する費用です。キャッシュにとってプラスになります。

・固定資産処分損:費用です。キャッシュにとってプラスになります。

・固定資産売却益:収益です。キャッシュにとってマイナスになります。

・社債発行費:費用です。キャッシュにとってプラスになります。

・貸倒引当金の増減額:貸倒引当金はマイナスの資産です。負債と思えば、それが減少するということは、キャッシュにとってマイナスになります。

・賞与引当金の増減額:負債です。増加の場合はキャッシュにとってプラスになります。

・役員賞与引当金の増減額:負債です。増加の場合はキャッシュにとってプラスになります。

・受注損失引当金の増減額:負債です。減少の場合はキャッシュにとってマイナスになります。

・製品保証引当金の増減額:負債です。減少の場合はキャッシュにとってマイナスになります。

・退職給付に係わる負債の増減額:退職金を引当てたもので、負債です。増加の場合はキャッシュにとってプラスになります。

・受取利息及び受取配当金:収益です。キャッシュにとってマイナスになります。

「小計」以下で、実際のキャッシュの入りを記載します。

・支払利息:費用です。キャッシュにとってプラスになります。

「小計」以下で、実際のキャッシュの出を記載します。

・持分法による投資損益:連結決算において、持分法適用会社のについて計上される損益です。収益の場合はキャッシュにとってマイナスになります。

・売上債権の増減額:資産です。減少の場合はキャッシュにとってプラスになります。増加の場合はキャッシュにとってマイナスになります。

・棚卸資産の増減額:資産です。減少の場合はキャッシュにとってプラスになります。増加の場合はキャッシュにとってマイナスになります。

・リース債権及びリース投資資産の増減額:資産です。減少の場合はキャッシュにとってプラスになります。

・仕入債務の増減額:負債です。減少の場合はキャッシュにとってマイナスになります。増加の場合はキャッシュにとってプラスになります。

・「小計」以下は、実際のキャッシュの出入りです。

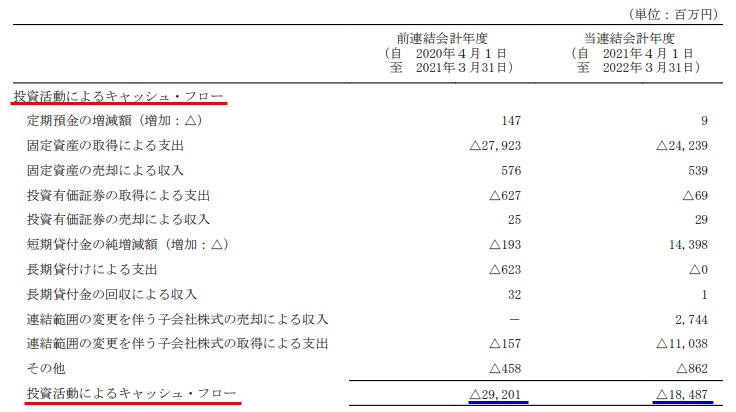

投資活動によるキャッシュ・フローの項目について

投資活動によるキャッシュ・フローは、ヤンマー決算短信の13枚目、ページ数で言うと11ページ目です。

投資活動によるキャッシュ・フローは、貸借科目のみです。

該当箇所を下記に掲載します。

・定期預金の増減額:3カ月超の預金なので、キャッシュとして定義されません。増加した場合はキャッシュにとってマイナスになります。この例では減少しており、キャッシュにとってプラスになります。ややこしいですね。

・固定資産の取得による支出:設備投資なので、キャッシュにとって大きいマイナス額になります。企業が成長するためには必要な支出です。

・固定資産の売却による収入:キャッシュにとってプラスになります。

・投資有価証券の取得による支出:売買目的でない有価証券の取得です。キャッシュにとってマイナスになります。

・投資有価証券の売却による収入:売買目的でない有価証券の売却です。キャッシュにとってプラスになります。

・短期貸付金の純増減額:貸付金が増加するということは、キャッシュにとってマイナスになります。長期貸付金と違って、短期貸付金は純額で表示します。

・長期貸付による支出:キャッシュにとってマイナスになります。

・長期貸付金の回収による収入:キャッシュにとってプラスになります。

・連結範囲の変更を伴う子会社株式の売却による収入:子会社を売却するということは、代償として金銭を受け取ることになりますので、キャッシュにとってプラスになります。

・連結範囲の変更を伴う子会社株式の取得による支出:別の会社を子会社として買うということは、金銭で支払うことになりますので、キャッシュにとってマイナスになります。

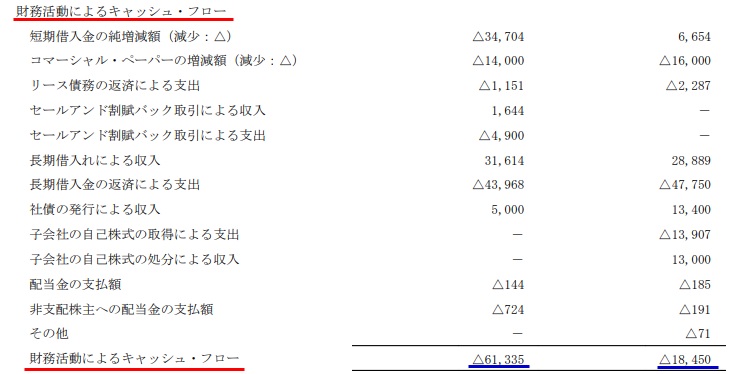

財務活動によるキャッシュ・フローの項目について

財務活動によるキャッシュ・フローは、ヤンマー決算短信の13枚目、ページ数で言うと11ページ目です。

財務活動によるキャッシュ・フローは、貸借科目のみです。

該当箇所を下記に掲載します。

・短期借入金の純増減額:短期借入金も純額で表示します。減少した場合はキャッシュにとってマイナスになります。増加した場合はキャッシュにとってプラスになります。

・コマーシャルペーパーの増減額:減少した場合はキャッシュにとってマイナスになります。増加した場合はキャッシュにとってプラスになります。

・リース債務の返済による支出:債務を返済したということは、キャッシュにとってマイナスになります。

・セールアンド割賦取引による収入:キャッシュにとってプラスになります。

・セールアンド割賦取引による支出:キャッシュにとってマイナスになります。

・長期借入による収入:キャッシュにとってプラスになります。

・長期借入金の返済による支出:キャッシュにとってマイナスになります。

・社債の発行による収入:キャッシュにとってプラスになります。

・子会社の自己株式の取得による支出:子会社を通した自社株買いです。投資家から株を買い戻すわけですから、お金を支払わなければならないです。キャッシュにとってマイナスになります。

・子会社の自己株式の処分による収入:自己株式の処分とは、自己株式を売却することです。キャッシュにとってプラスになります。

・配当金の支払額:キャッシュにとってマイナスになります。

・非支配株主への配当金の支払額:キャッシュにとってマイナスになります。

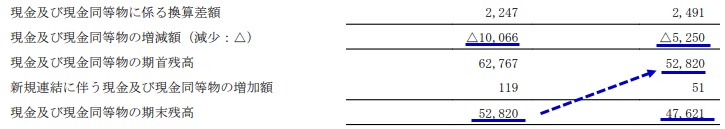

キャッシュ・フロー以降の欄について

ヤンマー決算短信の13枚目、ページ数で言うと11ページ目です。最後のところですね。

キャッシュ・フロー以降の欄について、該当箇所を下記に掲載します。

・現金及び現金同等物に係わる換算差額:在外子会社が外貨建ての場合、為替差損益が生じますので、換算差額として表示されます。

・現金及び現金同等物の増減額:営業活動によるキャッシュ・フロー+投資活動によるキャッシュ・フロー+財務活動によるキャッシュ・フロー+現金及び現金同等物に係わる換算差額(各箇所に青下線を記しています)。

各活動のキャッシュ・フローと現金及び現金同等物に係わる換算差額を合計したものです。

・現金及び現金同等物の期首残高:現金及び現金同等物の前期の期末残高(ストック)です(それらの関係を青矢印で記しています)。

・新規連結に伴う現金及び現金同等物の増加額:新しく子会社ができたので、その分の現金及び現金同等物の増加額です。

・現金及び現金同等物の期末残高:期末のキャッシュ残高(ストック)です。

※ヤンマーの連結財務諸表では貸借対照表の「現金及び預金」とキャッシュ・フロー計算書の「現金及び現金同等物の期末残高」が一致していません。キャッシュ以外の預金が一部「現金及び預金」に含まれているようです。

終わりに

長くなりましたが、キャッシュ・フロー計算書の項目を、ざっとですが見ました。

ヤンマー特有の項目もあります。

このように、実際の財務諸表では、その会社特有の勘定科目やキャッシュ・フロー項目がありますので、ちょっと「あれ、何だろう」と思うことがあるかもしれませんが、基本を押さえておけばすぐに分かるようになると思います。

もし、知らない勘定科目やキャッシュ・フロー項目があった場合、ググればたいていのものは載っています。

キャッシュ・フロー計算書を、なんだか読めるようになったなと思っていただければ幸いです。