目次 [閉じる]

はじめに

この記事は「誰でも決算書が読めるようになるためにー連結決算」の続きです。

下記リンクをご参照ください。

これ以降の内容は、前記の記事を前提にしておりますので、本記事が「いきなり何の話か?」と思われる方は、上記リンクをご参照ください。

連結決算処理は、実務では親会社の担当の方しか行わない処理なので、ちょっと難しい話かもしれませんが、決算書を読むという点では、おおまかな知識は必要になります。

連結決算の手順

個別財務諸表を集める

親会社も当然ですが、各子会社にても当然決算処理を行っています。

これらの会社の決算処理が終わって初めて、連結決算処理が行えます。

ですから、子会社の決算処理が一つでも終わっていないと連結決算処理は行えないです。

そしてこの、各会社の個別財務諸表を集めるのが、結構大変なんだそうです。ある会計士さんから聞いたお話です。

各会社の決算が完了した財務諸表を、親会社に送ります。

送る手段は各企業で色々あると思います。VPNなのかクラウドなのかパスワード付の添付ファイルでメールしちゃうのか...

各会社と言っても、それぞれ事業が異なっている場合があります。

そうすると、勘定科目を連結財務諸表に合わせて集約しなければなりません。

もし、各子会社がそれぞれの勘定科目そのままに、ドンと親会社に送ってしまうと、連結財務諸表の勘定科目数はとんでもない数になってしまいます。

ですから、事前に連結財務諸表に合わせて勘定科目を集約しておく必要があります。

もしもですけど、送られてきた各会社の財務諸表に整合性の合わないものがあった場合、そのまま連結決算処理を行ってしまうと、連結決算処理そのものが不整合を生じてしまいます。

ですから、送られてきた各会社の財務諸表をチェックして、ミスがある場合は再度送り直しになります。

「個別財務諸表を集めるまでで、連結決算作業の半分くらいです。」と前掲の会計士さんはおっしゃってました。

決算の早期化はよく耳にするキーワードです。

投資家の信用や評価につながります。

と言うことは、資金の調達がしやすくなるということです。

集めた個別財務諸表を単純合算

連結財務諸表用に集められた正しい個別財務諸表を単純合算することは、それほど手間のかかる作業ではありません。

なぜなら、ほとんどの親会社で、連結決算会計パッケージを導入しているからです。

ですから、単純合算は簡単な作業のはずです。

もし、単純合算作業に四苦八苦している親会社だとしたら、決算の早期化に支障をきたしているので、やり方を考え直した方が良いと思います。

連結消去仕訳

消去仕訳とか修正仕訳とか相殺仕訳とか色々な呼び方があります。

連結決算では、例えば、子会社に対して、親会社で上げた売上は無かったことにしなければなりません。

例えば、これが親会社と子会社の関係ではなく、本部と支部の関係だったとしたら、投資家から見て、本部に売上が立つというのはおかしなことです。

連結決算では、親会社と子会社の関係を、企業グループ内の内輪のこととしてとらえます。

以下に、主な消去仕訳を記載します。

投資と資本の消去

親会社の投資と子会社の資本は、源泉が同じものですので、消去しなければなりません。

(子会社)資本金 1億円 / (親会社)子会社株式 1億円

例えば、上記の仕訳のようにです。

こんな仕訳を初めて見た方だと、資本金が借方に上がるのは奇妙に見えるかもしれませんが、消去仕訳なのでこれで良いのです。

持分法適用会社がある場合には、例えば下記のような仕訳になります。

親会社の投資と子会社の資本金を消去した結果、

連結貸借対照表の資本金の額は、親会社貸借対照表の資本金の額と同じになります。

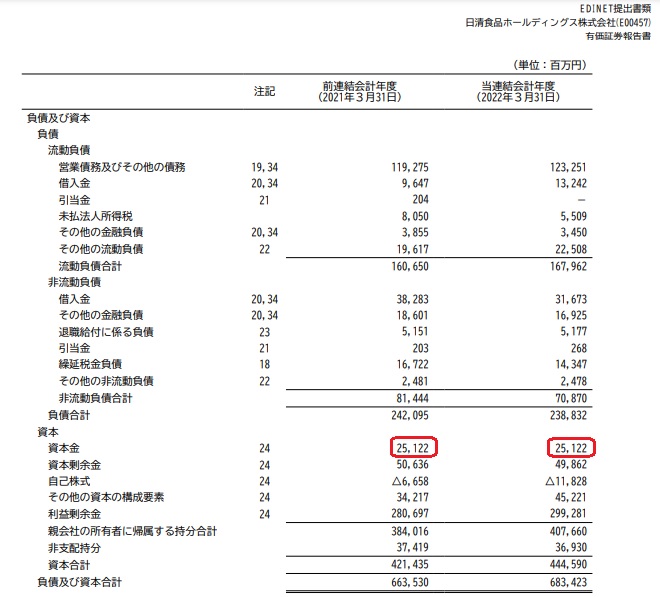

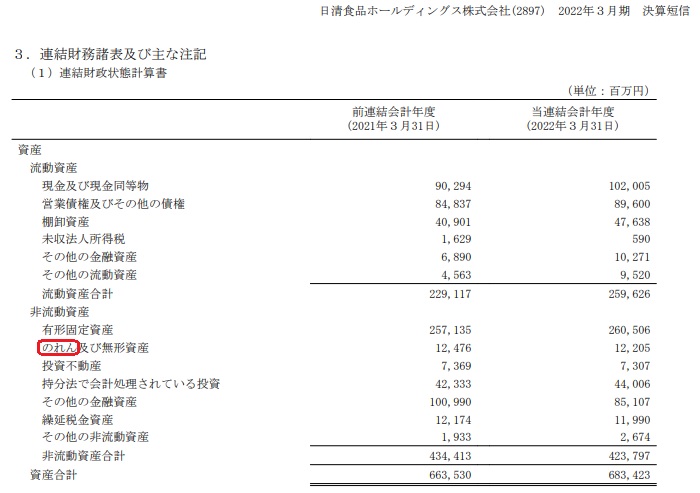

下図は、連結貸借対照表の負債及び資本です。

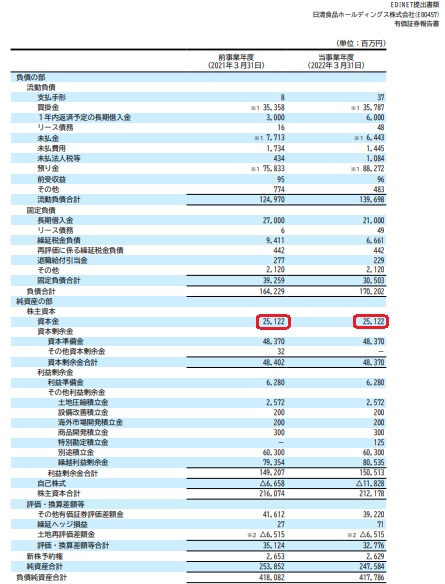

下図は、親会社の貸借対照表の負債及び資本です。

前期と当期も同じ金額ですが(資本金なので増資が無ければ同じ金額)、

連結貸借対照表の資本金の額と、親会社の貸借対照表の資本金の額が同じである

ことが見て取れたと思います(赤枠で囲んでいます)。

上記の図は、日清食品ホールディングス株式会社の第74期の有価証券報告書からの抜粋です。

連結貸借対照表が100ページ目、親会社の貸借対照表が177ページ目です。ご参考までに。

長くなりましたが、連結貸借対照表の資本金の額と、親会社の貸借対照表の資本金の額が同じであることのエビデンスでした。

債権・債務の消去

親子間で親会社から子会社に対して、100万円販売した。

この取引の仕訳は下記のようになります。

親会社: 売掛金 100万円 / 売上 100万円

子会社: 売上原価 100万円 / 買掛金 100万円

このうち、債権・債務の消去仕訳は下記のようになります。

(子会社)買掛金 100万円 / (親会社)売掛金 100万円

これで、グループ外から見ると、グループ内の債権・債務は無かったことになりました。

取引高の消去

先ほどの取引のうち、取引高の消去仕訳は下記のようになります。

(親会社)売上 100万円 / (子会社)売上原価 100万円

これで、グループ外から見ると、グループ内の取引高は無かったことになりました。

その他連結決算財務諸表に出てくる項目

のれん

のれんは勘定科目

「のれんに腕押し」の、のれんです。

奇妙に聞こえるかもしれませんが、「のれん」は勘定科目です。下図の赤枠をご覧ください。上述の有価証券報告書の99ページ目です。

「のれん分け」とか、ブランド価値の意味で使われたりしますね。

会計的な意味では、子会社を取得した時に、被買収企業の超過収益力に対する対価とみなされます。

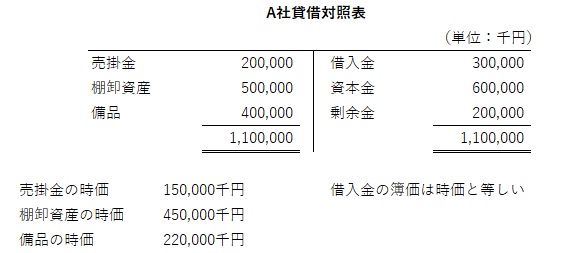

のれんのサンプル図

例を示さないと分かりにくいので下記にサンプルを載せます。

【のれんのサンプル図】

下記の条件で、P社がA社を現金620,000千円で買収するときに、P社の会計上ののれんはいくらになるか。

のれんの金額=

620,000千円ー

{(150,000千円+450,000千円+220,000千円)ー300,000千円 }

=100,000千円

のれんの金額=A社の買収金額ー(A社資産の時価総額ーA社負債の時価総額)

のれんのサンプルは以上です。

時価評価するのですね。

と言うことで、520,000千円相当の企業価値を620,000千円で買ったことになります。

のれんは非流動資産(無形固定資産)です。20年以内に償却します。

逆に買収金額の方が安かった場合は、負ののれんと言います。

負ののれんは、特別利益になります。

子会社を買収したので、その超過収益力が連結財務諸表に載っているのです。

税効果会計

税効果会計とは、会計上の利益と、課税所得計算上の益金および損金の認識時点の相違によるズレを見かけ上修正するための手法です。

分かりにくいでしょうか。大丈夫です。当時のIT企業(大企業)の課長にも何度説明しても、全く理解できませんでしたから。

税効果会計は、2000年3月の財務諸表の見直しの時に導入されましたので、連結決算と

からめてここで載せましたが、個別決算でも行われる処理です。

連結財務諸表に出てくるという意味で掲載してます。

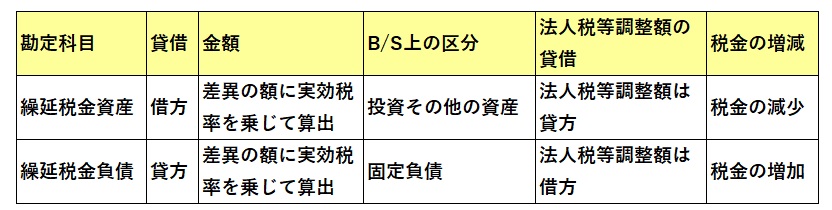

税効果会計を行うための3つの勘定科目があります。

繰延税金資産と繰延税金負債と法人税等調整額です。

税金の前払い:

繰延税金資産 / 法人税等調整額

税金の支払いの延期:

法人税等調整額 / 繰延税金負債

計上額は差異の金額に実効税率を乗じた金額

下段落にある「将来減算一時差異のパターン」と内容の順序が逆になってしまいますが、

税効果会計の要点をここで書いてしまいます。

当年度で減価償却の償却限度超過額の場合、損金不算入なので、税額控除が受けられず、まるまる当期純利益が減ってしまう。

翌年度になると、前年度の償却限度超過額が損金に算入され、税額控除が受けられことになり、当期純利益が増える。

⇒このままだと、当年度と翌年度で当期純利益に偏りがある。

⇒⇒法人税等調整額で当期純利益の偏りを是正する(ズレを修正する)。

将来減算一時差異のパターン

税効果会計で良くある例は減価償却の償却限度超過額です。

税法の限度を超過した減価償却を行った場合、その超過分は損金に算入されません(損金不算入)。課税所得が増えることになり(課税所得の加算項目)、税額が増えます。

損金不算入のうち、のちほど損金に算入される分(年度が変わって減価償却の償却限度超過額が損金として認められるようになる)、は、当年度では将来減算一時差異となります。(後年度で税額が減る)

将来減算一時差異に対する法人税等は企業会計上、税金の前払い(資産)として認識されます。

課税所得の加算項目は、税効果会計の将来減算一時差異となります。

ややこしいですね。

棚卸資産の評価損否認額も同じようなパターンです。

将来加算一時差異のパターン

将来減算一時差異と逆のパターンです。

例えば、特別償却準備金があります。

この場合は、法人税等の支払いが税法上延期されます。税額が減ります。(後年度で税額が増える)。

将来加算一時差異に対する法人税等は企業会計上、税金の繰延べ(負債)として認識されます。

繰延税金資産・繰延税金負債と法人税等調整額の関係

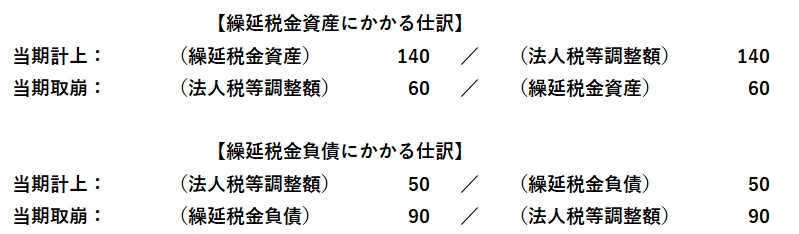

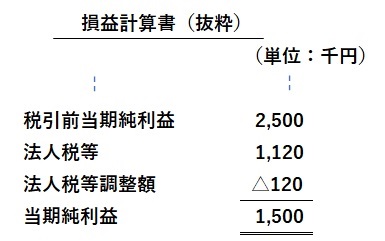

税効果会計のサンプル図

この図は、既に差異に実効税率を乗じた繰延税金資産と繰延税金負債の金額が表示されています。

<資料>

法人税等調整額=

借方計上額ー貸方計上額=(60+50)-(140+90)=110ー230=△120

120千円だけ法人税等が減少されたことになり、当期純利益は1,500千円となりました。

実際の財務諸表を見てみる

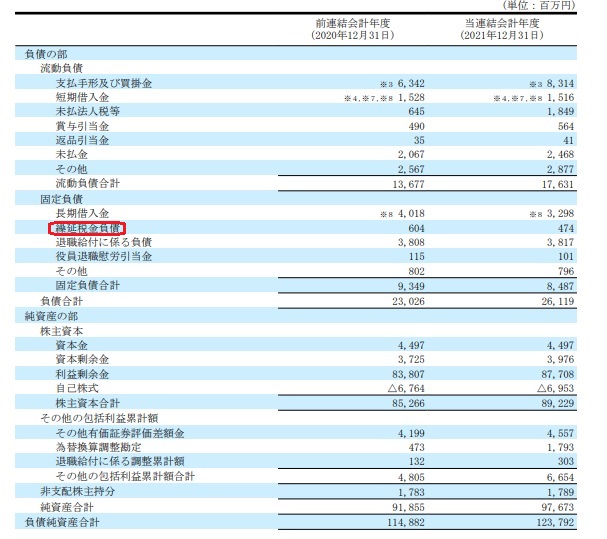

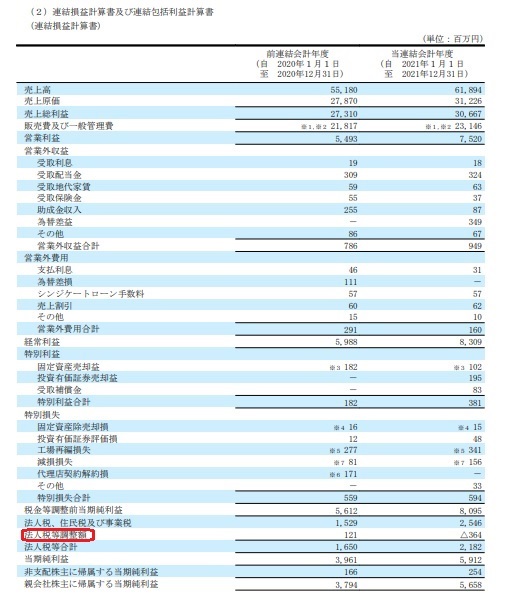

三菱鉛筆の連結財務諸表で税効果会計の勘定科目を確認していただきます。赤枠で囲っています。

繰延税金資産は「投資その他の資産」、繰延税金負債は「固定負債」です。

法人税等調整額によって、法人税等合計が変わります。結果、当期純利益が調整されることになります。

前連結会計年度の法人税等合計=1,529+121=1,650

当連結会計年度の法人税等合計=2,546ー364=2,182

終わりに

ネットで決算短信の財務諸表をみると、連結決算書である場合がほとんでです。

実際、投資家が見るのは、個別決算書よりも連結決算書です。

それで、連結決算書の記事を書きました。少しでもお役に立てれば幸いです。

連結決算はなかなかむつかしく、記事を作るのに、正直言って難儀しました。