目次

スシロー迷惑行為に怒り 刑事民事の両面で厳正に対処へ

くだもの小僧と申します。

皆さん、お寿司はお好きでしょうか。

くだもの小僧は神経質な子供だったので、昔は生魚を食べられなかったのですが、大人となってからは、お寿司大好きです。にぎり寿司だけでなく、押し寿司も好きです。

ところで、2023年1月31日にとても残念な事件の報道がありました。

「客が卓上のしょうゆ差しの注ぎ口や未使用の湯飲みをなめる動画が交流サイト(SNS)に掲載されていることが判明したと発表した。回転寿司を巡っては、他社も客の迷惑行為が相次いでいる。」(スポニチの記事より)

この事件は、他のメディアやYouTubeでも多数取り上げられ、かなり大事件になっていることは、ご存じのことかと思います。

嘆かわしいことだと思います。

スシローの対処は、然るべきものだと思います。

株価の暴落によって何が起きるか?

1月31日の株価暴落

上記の事件の影響で、1月31日の株価が暴落しました。

スシローの1週間の株価チャートを掲示します。

スシローは「株式会社FOOD & LIFE COMPANIES」と言うのですね。

知りませんでした。でも「スシロー」で入力しても出てきますね。

1月30日の前日終値と1月31日の始値の間に、断層があるのが分かります。チャートの線に連続性が無く、スコーンと落ちてしまっています。

ライバルのくら寿司も、同じく株価チャートに断層が見られました。

くら寿司の方が断層が小さいです。

ことの発端がスシローだったので、スシローの方が被害が大きかったようです。

くら寿司は事件の前よりも株価が上昇してますが、スシローはまだ戻り切っていないですね。

株式評価指標については、下記のリンクにて拙稿を載せております。

よろしければご参照ください。

誰でも決算書が読めるようになるためにーPER,PBR,EPSって何?株式評価指標

経済テロ?そんな輩が沢山出てきたら大変なことになります!

しかし、こんなくだらないいたずらのために、株価が暴落して多くの人が悪影響を受けるのですね。SNSの影響力も突然恐ろしくなる場合がありますね。

ところで、この事件に関して、ホリエモンが株の空売りを使って利益を得る手口について言及していました。(6:57あたりから)

くだもの小僧は株を分かっていないので、ちょっとたどたどしくて済みませんが、空売りの概要を書いてみます。

ある株式があったとします。

株価が3000円として、発行済株式数が1億株として(時価総額3000億円)。

証券会社からこの株式の中から1000万株(300億円)を借りて、売り建てます。

⦅そんなことが可能なのですね!⦆

そして今回のような事件が起きて、株価が一気に100円下がったとすると、

1000万株×100円=10億円の利益が出ます。

その直後買い戻して、事件が収まって株価が元に戻ったら、300億円の株式を証券会社に

返せばよいのだそうです。

手数料を差し引いても、とんでもない利益を得られます。

一時的に株が暴落することが分かっているからこそできる仕業ですね。

もし、誰か指南役がいて、わざと事件を起こしたのだとしたら、インサイダー取引なのではないでしょうか。

こんな、インサイダーのような儲け方がまかり通るのでしたら、地道に働いている人間が浮かばれません。恐ろしい話です。

会計に関する話をします

スシローVSくら寿司の財務指標を比較

スシローとくら寿司と言えば、回転寿司のライバル企業として知られていると思います。

くだもの小僧お手製の「財務指標シート」を使って、両社の経営状況を比較してみたいと思います。ファイルのリンクを貼っておきます。

財務指標シート回転寿司

下記リンクにある拙稿を読んでいただければ、財務指標の具体的な説明が書いてあります。

誰でも決算書が読めるようになるためにー財務指標を知ることで経営判断ができる人になれます

誰でも決算書が読めるようになるためにー財務指標が素早く分かるExcelシートを掲載しました

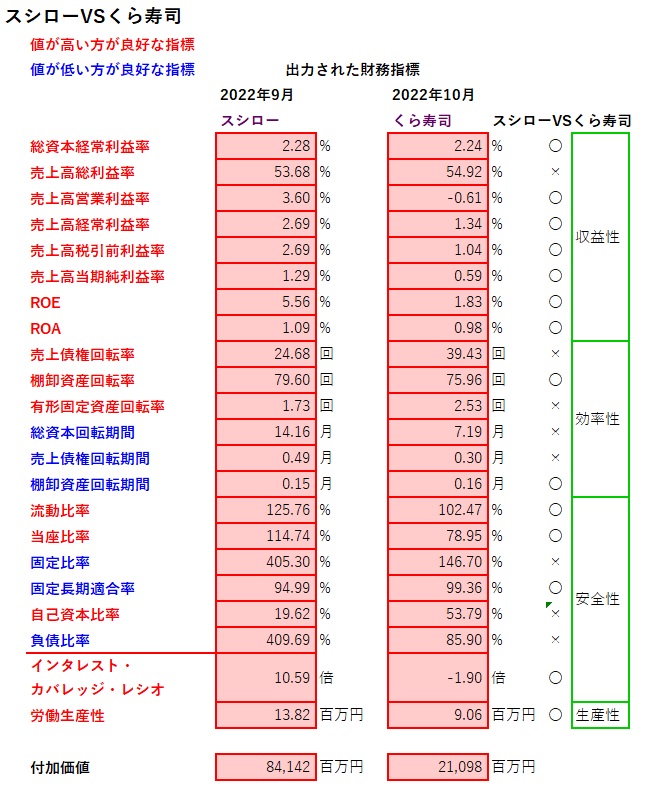

上記のExcelファイルの、3枚目のシート(スシローVSくら寿司)を下記に掲載します。

両社の財務指標を比較してみて、まず目につくのは、

❶両社の売上高総利益率はそれほど変わらないのに、

くら寿司の売上高営業利益率がマイナスになっていることですね。

それ以降、くら寿司の利益率は低いままです。

❷次に大きく目につくのは、くら寿司に比べてスシローの固定比率が3倍以上も大きいことです。これは自己資本によって、固定資産がまったく賄えていないということですね。

スシローは固定負債を調達することによって、固定長期適合率を適正な値にしています。

そのため、負債比率がとても高くなっています。

❸そして、スシローの自己資本比率は低く、くら寿司の3分の1くらいしかありません。

また、くら寿司の自己資本比率は非常に高いです。

財務指標シートの成績だけをみると、

①収益性は、スシローが断然良いです。

②効率性は、くら寿司の方が良いと思います。

③安全性は、固定比率の低さ、自己資本比率の高さにより、くら寿司の方が良いです。

④生産性は、スシローの方が良いようです。

いつの時代にも求められる税務知識や日商簿記3,2級など経理に役立つ100講座が学べる動画サイト

スシローとくら寿司の有価証券報告書を見てみる

一応、スシローとくら寿司の有価証券報告書のファイルを貼り付けておきます。

前述の①収益性、②効率性、③安全性に関しまして、有価証券報告書からポイントを抜粋して考察してみます。

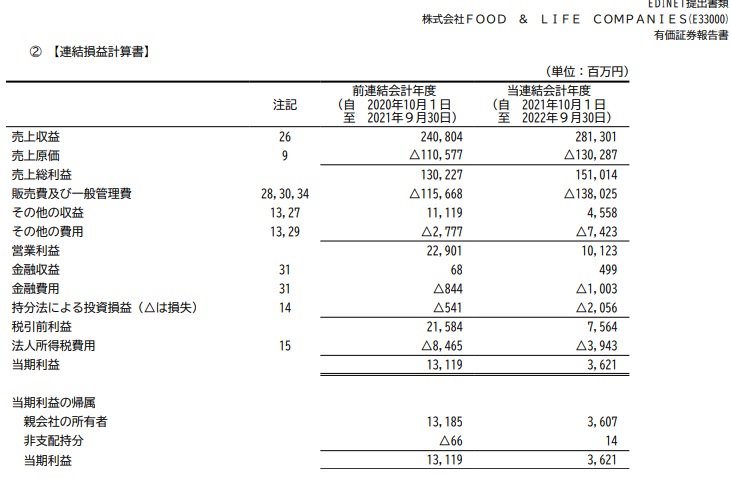

①収益性

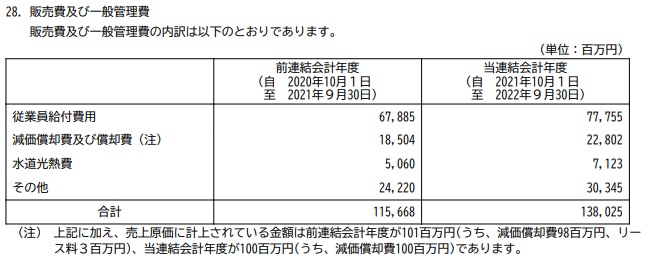

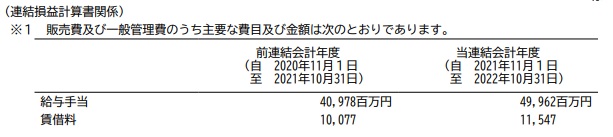

スシローの連結損益計算書(65頁)と販売費及び一般管理費(99頁)を掲載します。

※スシローの連結損益計算書ではマイナス項目の場合、△を付けてますね。

くら寿司の連結損益計算書(36頁)と販売費及び一般管理費(44頁)を掲載します。

意外にも、くら寿司は11億13百万円の営業損失になっていました。

くら寿司が営業損失になっている原因は、販売費及び一般管理費にあることは明白なのですが、販売費及び一般管理費の明細が給与手当と賃貸料しか書かれていないので、残りの40,139百万円の内容が分かりません。

※101,648 ー(49,962+11,547)=40,139(百万円)

なお、減価償却費は営業キャッシュフローからおよそ7,631百万円と推測できます。

まだ32,508百万円分がわからないですね。

くら寿司の営業損失の原因になっているのだから、販売費及び一般管理費は「主要な費目」だけではなく、全費目を明確に記載してほしかったです。

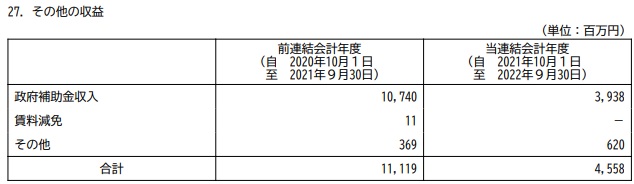

くら寿司では営業損失になっているのに、売上高経常利益率がプラスになっているのは、

助成金収入のおかげです(13頁)。

「(経常利益)

当連結会計年度における営業外収益は、前連結会計年度に比べ20億19百万円減少し、38億22百万円となりました。これは主に営業時間短縮に伴う助成金収入を31億29百万円計上したこと等によるものです。 」

それではスシローの助成金収入はどうなっているかと言いますと、

と、スシローも同様にもらっています。

補助金と助成金は同じものです。

でも、スシローは助成金をもらっていなくても、営業利益を確保している状況です。

新型コロナウイルスの影響は、あらゆる面において多大な被害をもたらしました。今でもその被害は終わっていません。誰がその責任をとるのでしょうか。

②効率性

スシローの効率性が悪く見えるのは、使用権資産が多額であることが一因です。

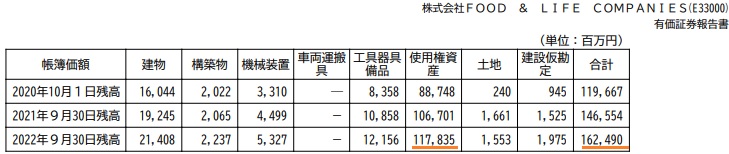

スシローの有形固定資産の明細(82頁)。

この表を見ると、有形固定資産の7割以上が使用権資産であることが分かります。

使用権資産が有形固定資産とは、分かりにくいですね。

で、使用権資産って何でしょう?Googleでググってみると、

「借手が原資産をリース期間にわたって使用する権利を表す資産」

と、出ました。それって普通のことじゃないのかな、と思えますが、リースを費用とするのではなく、貸借対照表に載せることが大きな違いです。

使用権資産は、ざっくり言ってしまうと、オペレーティング・リースのことです。

普通、オペレーティング・リースって費用とするので、貸借対照表には載らない(オフバランス)のですが、国際会計基準(IFRS)だと、資産として、貸借対照表に載せなければならなくなるのです。

格好よく言うと、『オペレーティング・リースがオンバランスされる』のです。

その分、相手の負債側に、リース負債が載ります。

つまり資産も負債も膨らむのです。

これは、安全性(固定比率や負債比率)にも影響があります。

スシローは国際会計基準ですが、くら寿司は日本基準です。

会計基準が異なるので、貸借対照表の様子がずいぶん変わってくるのですね。

③安全性

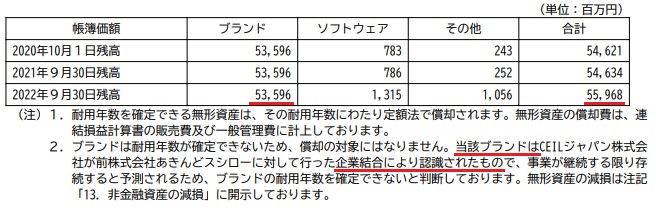

無形資産(ブランド)によっても固定資産が増大

スシローでは、使用権資産のみならず、無形資産であるブランドによっても、固定資産が増大しています。

スシローの無形資産の明細(83頁)。

この表をみると、無形資産のほとんどがブランドであることが分かります。

ブランドって財務諸表に載るのですね。「のれん」とは別物として計上されています。

有価証券報告書から該当箇所を抜粋します(3頁)。

『(3) ユニゾン・キャピタル・グループ等からペルミラ・ファンドへの主要株主の異動

CEILジャパン株式会社は、ユニゾン・キャピタル・グループに属する投資ファンド等が保有する前株式会社あきんどスシロー株式の全株を取得する目的で、ペルミラ・ファンドにより2012年7月31日に設立されました。

CEILジャパン株式会社は、LBO(Leveraged Buyout)を実施し、自己資金のほか金融機関からの借入約400億円の外部資金調達を実施することで、ユニゾン・キャピタル・グループに属する投資ファンド等から前株式会社あきんどスシロー株式の全株を2012年9月28日に取得しました。連結財政状態計算書に計上されている借入金の一部、ブランド53,596百万円及びのれん30,371百万円は当該子会社化により認識されたものであります。そ

の後、CEILジャパン株式会社は2013年1月1日を効力発生日として前株式会社あきんどスシローを消滅会社とする合併を行い、同日付でCEILジャパン株式会社の商号を株式会社あきんどスシローに変更しております。ー後略ー』

元のスシローは買収されていたのですね。私たちがのんきに回転寿司を食べに行っている間に、LBOによる買収が行われ、合併によるブランドが発生していたのですね。

のれんではなく、なぜブランドなのか。そしてブランドは償却されない・・・

正直言って、くだもの小僧には、このへんの詳細がよく分かりません。

ただ、ブランドによって固定資産が大きくなっていることは事実です。

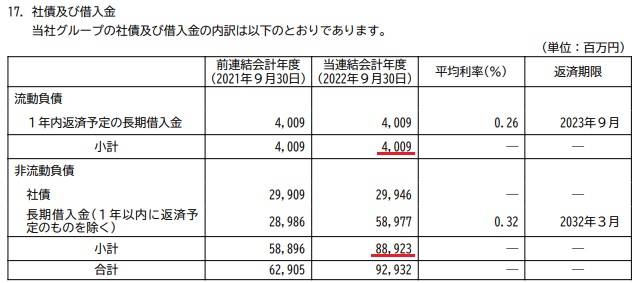

社債及び借入金

スシローはかなり借金しています。

スシローの無形資産の明細(83頁)。

スシローの多額の有利子負債について、有価証券報告書にリスクとして明記しています。

該当箇所を記載します(20頁)。

『(20) 多額の有利子負債及び財務制限条項への抵触に伴うリスク

当社グループは、金融機関を貸付人とする借入契約を締結し借入れを行っていると共に、社債発行による資金調達を行っております。資金調達を機動的に実施できるか否かは当社グループの事業に重要な影響を与える可能性があります。

また、当社グループが将来リファイナンスをすることができるかについては、金融市場及び資本市場並びにその時点の当社グループの財政状態より影響を受けます。当社グループが良い条件でリファイナンスすることができる保証はなく、そのことにより当社グループの財政状態及び事業運営は悪影響を受ける可能性があります。

ー中略ー

さらに、借入契約には、財務制限条項が付されております。これに抵触した場合、貸付人の請求があれば同契約上の期限の利益を失うため、直ちに債務の弁済をするための資金の確保が必要となり、当社グループの財政状態及び資金繰りに影響を及ぼす可能性があります。

ー後略ー』

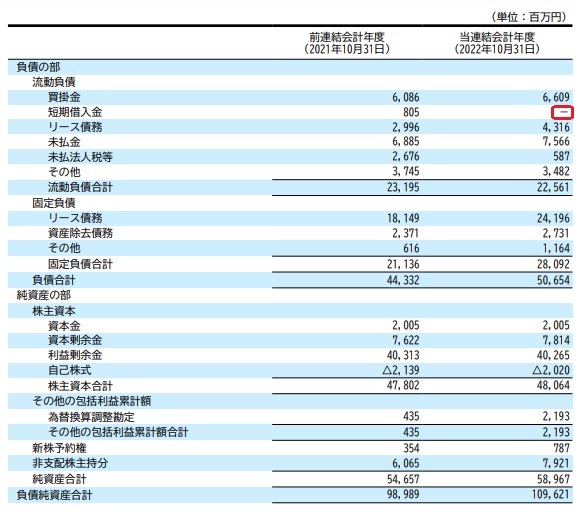

一方くら寿司は、ほぼ無借金経営のように見えます。極端ですね。

固定負債に、借入金や社債の文言が見当たりません。

この財務体質は、むしろ特異だと思います。

スシローも、キャッシュを潤沢に持っていると思いますが、借入金や社債で資金調達を行っている経営です。

結果、スシローは、固定比率が高く、自己資本比率が低くて負債比率が高い経営指標となっております。

逆にくら寿司は、自己資本比率がとても高くて、負債比率が低い経営指標となっております。

両社の資金調達方針が異なっている理由は分かりません。

もし分かったら、記事にしたいです。

終わりに

回転寿司の2強と目される2社ですが、その財務体質はずいぶん違っていることが考察できました。

ところで、使用権資産につきましては、理解するのに大変時間がかかりました。

ブランドもです。ちょっと挫折するほど悩んでしまいました。

知っている方にとっては、当り前のことかも知れませんが・・・

それにしても今回の事件は、やるせないものでした。

この記事が、少しでもお役に立てれば幸いです。